全球新消息丨“细胞培养基第一股”来袭!N奥浦迈上市首日大涨60%

奥浦迈正式登陆科创板,其发行价格为80.20元/股,发行市盈率132.72倍 。今日高开55%,盘中继续上涨,截至发稿报128元/股,较发行价上涨59.6%,最新总市值约107亿元。

奥浦迈以细胞培养技术和工艺开发为基础,主营业务包括细胞培养基系列产品和生物制药委托开发生产服务(CDMO)两大应用领域。

业绩方面,2019年-2021年公司的营收分别为5852.11万元、1.25亿元和2.13亿元,对应的归母净利润分别为-1226.54万元、1168.46万元和6039.37万元。

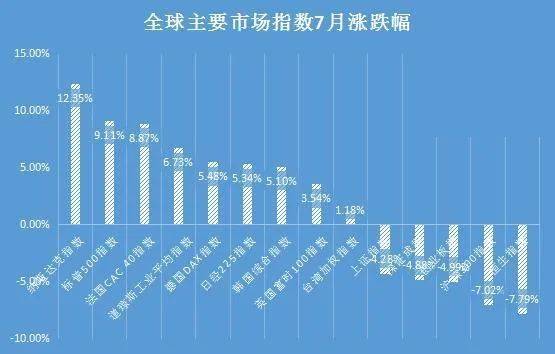

(相关资料图)

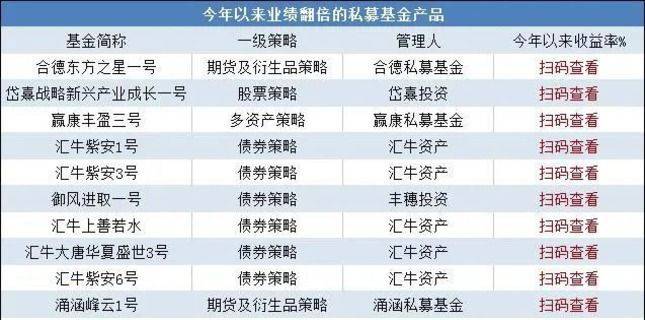

(相关资料图)

(主要财务指标,招股书)

其中,公司培养基产品营收分别为 2602.06万元、5336.99万元和1.28亿元,年复合增长率为121.62%;CDMO服务营收分别为 3250.05万元、7160.06万元和 8488.47万元,年复合增长率为61.61%。

奥浦迈主要通过为客户提供CDMO 服务从早期锁定客户,在客户的生物制品开发项目成功进入临床研究后,为客户长期提供细胞培养基产品,尤其随着客户的产品进入到商业化生产阶段,培养基需求将大幅增加,进而能够进一步带动公司培养基销售收入规模增长并提升长期客户黏性;同时,公司自主研发的培养基产品也能够提升 CDMO 服务的核心竞争力。

报告期内,公司综合毛利率为49.82%、45.99%和59.88%,其中培养基业务毛利率为62.41%、71.79%和73.72%,CDMO业务毛利率为39.73%、27.76%和39.05%,培养基业务毛利率较高。

随着公司细胞培养基产品和 CDMO 服务品牌效应逐步提升,预计2022年1-9月公司营收为2.25亿元至2.45亿元,同比上年增长48.83%至62.06%;预计归属于上市公司股东的净利润盈利7700万元至8500万元,同比上年增长63.08%至80.02%。

在细胞培养基产品领域,国内外主要市场长期以来一直被国际大型科技公司所占据,例如赛默飞、丹纳赫、默克等进口厂家。在CDMO服务领域也有许多竞争对手,包括各类专业CDMO/CMO机构或大型药企自身的研发部门等。

与成熟的竞争对手相比,公司在资金实力、销售网络、品牌影响力、市场声誉等方面均存在显著差距,使得公司的产品在进口替代过程中处于相对劣势,也对公司的产品和技术水平提出了更为苛刻的要求。

截至报告期末,公司仅拥有一条200L/500L的GMP原液生产线,能够提供临床前至临床早期阶段(临床I期和临床II期)的中试生产服务,尚未布局临床III期及商业化项目。

X 关闭

Copyright ? 2002-2020 微商商报 版权所有 备案号:沪ICP备2020036824号-7,邮箱:56 26 62 9@qq.com