全球视点!今日资本,能否再造下一个“京东”

今日资本创始人徐新

徐新上一次刷爆投资人的朋友圈还是5月份。

(资料图)

(资料图)

当时,被封控在家的徐新在某个团购群求购面包。她在微信群中询问:“请问哪位邻居能把我拉到‘团子面包群’?我们家人多,需要面包和牛奶,谢谢哦!”一时间,这张求购面包的聊天截图传遍了投资圈,有人戏谑:“她可是叮咚、美团、京东的投资人!”

在强者如云的投资圈,徐新绝对可以算上一号人物。

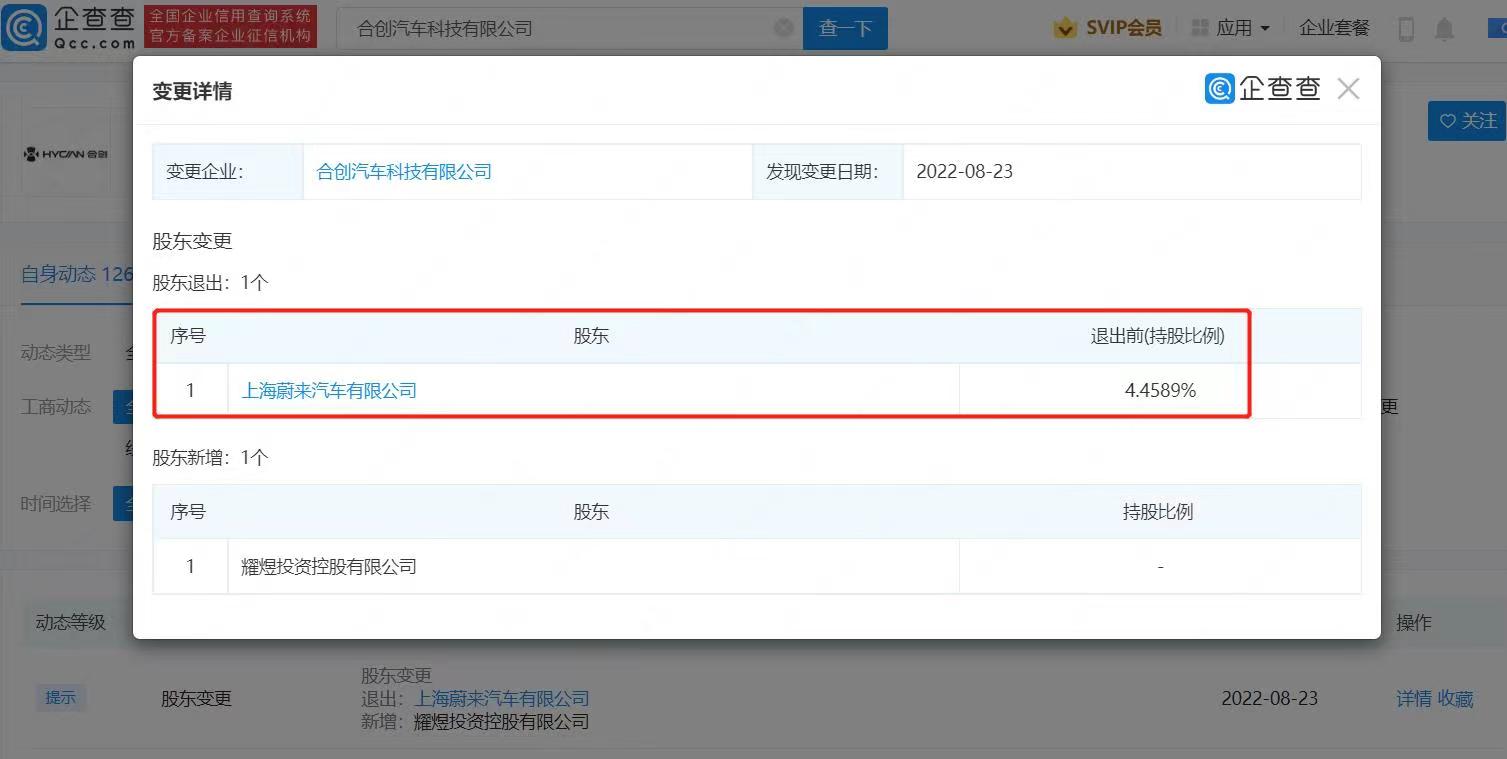

过去,今日资本投资了大量头部项目,包括京东、大众点评、都市丽人、良品铺子、美团、唯品会、知乎、蔚来等。

在这其中,京东无疑是一个标杆式案例。当时的报道称,2006年徐新和刘强东第一次见面,刘强东想要200万美元,徐新给了1000万美元(A轮),要知道当时京东营收才6000多万、员工50人,连个会计也没有。

京东上市后,今日资本持有7.8%股份,投资回报率高达150多倍,账面赚了100多亿元。

不过,近几年来,今日资本在募资、投资方面不似几年前那样“勇猛十足”。今天的今日资本和徐新,能否再造“京东”这样的百亿案例呢?

风投女王的“今日帝国”

在投资圈,徐新被称为风投女王。

京东、饿了么、携程……互联网圈子里,徐新击中了其中一部分顶级独角兽。这种看项目毒辣的眼光,让徐新收获了风投女王的名声。2022年胡润富豪排行榜显示,徐新身价160亿元。在今年新鲜出炉的福布斯中国最佳女性创投人名单中,已经连续两次位列第一的徐新,再次夺得桂冠。

早在1998年,徐新以5元每股的价格投资了网易,没多久,互联网泡沫席卷硅谷,让网易为代表的一批项目大跌。尤其是2000年,网易股价低迷一度跌至几毛钱,濒临退市的边缘。股东也不满徐新的投资决策,但她顶住了压力,坚持到2004年才完成退出。这一案例,让徐新收获了巨额的回报,投资收益率高达800%,徐新也得以一战成名。

徐新对投资生涯的经典案例进行了回顾复盘。徐新称,最成功的投资案例应该算是京东、美团。“虽然美团赚的钱更多,但是京东我们的贡献更大。”她说。

对于京东的投资,今日资本的助力堪称是一笔“救火式”投资。

2006年秋天,徐新创办了今日资本,当时,她在全市场搜索,试图找到那些具备创新性的企业。她关注到京东后,做了一段时间背调后,决定见一见刘强东。

当时的京东已经捉襟见肘。刘强东曾回忆,他当时见了不少投资人,但没人愿意出钱,急的头发都白了。在见到徐新时,他想着多要点,于是报出200万美元,结果徐新觉得太少,提出至少要500万美元。徐新看来,500万美元,可能不到一年就花光了,这次见面后,她给刘强东发了一封邮件,里面详细列出了京东未来可能需要的资金量。2007年8月,今日资本以1000万美元独家投资了京东A轮。

拿到徐新的这笔救命钱,京东开始扩品类,京东的销售额从2006的8000万元蹿升至3.6亿元,2008年更是一举达到13.2亿元。

但好景不长,金融危机爆发,让刘强东谈好的新一轮融资告吹。刘强东心急如焚地找到徐新,告诉她自己已经两晚没有睡觉了。当时,今日资本对京东的估值是1亿美元,但因为市场环境变天,其他人只给出了3000万美元的估值。徐新决定,自己投资。

徐新拉来雄牛资本,以及徐新此前在百富勤集团任职时的上司——著名银行家梁伯韬,共筹集了2100万美金,帮京东渡过了难关。这笔钱帮京东建立起了京东物流这道护城河。

2014年5月,京东在美国纳斯达克上市首日,市值达286亿美元,彼时,徐新持股市值为22.28亿美元,账面收益回报超过130倍。

而如今,投资京东已经成为今日资本的金字招牌。对于徐新而言,今天的关键是,如何投出更多的“京东”。

重仓零售电商、徐新的坚持和执念

纵观徐新的投资风格,除了眼光精准之外,她对于看好的标的,会选择长期持有。回顾26年的投资生涯,徐新坦言自己不断在犯错中学习。“我犯的第一个最大的错误,是伟大的公司拿的时间不长。”徐新说。因为基金的生命周期是有限的,那就没法赚到巴菲特所说的时间复利的钱。

徐新是巴菲特粉丝,她看来巴菲特成功的关键是做了两件事,第一,是投到了伟大的公司;第二,就是持有的时间非常长。

为了践行长期持有的理念,徐新做了一只周期为28年的基金。

今日资本对外投资的这只基金有28年的周期。“这28年带来了两个非常大的好处,第一,我可以长期持有那些好公司,第二,当我遇到很优秀的公司但价格很贵时,我也可以等待它。因为你不可能天天贵,我有28年可以等待,也不是很着急。”

徐新是一个极为坚持的人,对投资,她坚持好公司就要熬得住,对投资方向,她也坚持在认知范围内进行投资。从某种层面看,这几乎成了她的执念。

图片来源:IT桔子

截至目前,今日资本投资目前管理着25亿美元的基金,主要投资行业包括零售、消费品、医药、互联网。事实上,近两年,美元基金纷纷调转船头,将投资方向逐步转移到智能制造领域上,但纵观近几年的今日资本,投资方向仍然坚持着过去的一贯方向。

最近一年来,今日资本仍然在下注了不少电商零售项目,东边野兽、奶萝博士、Outer、植卡美、馋匪等。纵观其整体投资策略,电商零售是一贯的重仓领域。

但是,投资行业一个悖论就是极强的周期性。

比如,曾火热一时的生鲜电商行业,跑出了叮咚买菜和每日优鲜。当时,今日资本投资了U掌柜,在2015-2017年中,U掌柜完成3轮融资,每轮都有今日资本的身影。

但随着行业竞争加剧,每日优鲜与叮咚买菜的崛起,U掌柜在2018年10月悄然倒下。徐新转而将钱投给了同一赛道的后起之秀叮咚买菜。

但如今,叮咚买菜显示被爆出陆续裁撤广东中山、珠海,安徽宣城、滁州以及河北唐山等地服务。叮咚买菜平台上显示经营的城市只有27个,较其鼎盛时期减少约10个城市。

此外,根据财报披露,叮咚买菜累计亏损总金额约120亿元。2019年至2021年,叮咚买菜净亏损分别为18.73亿元、31.77亿元、64.3亿元。

或许徐新赌对了一个行业的崛起,但是却没有看到,一个行业的衰落。

退出烦恼

虽然有着风投女王的加持,但最近几年的今日资本也并非全无烦恼。

在赛道方面,今日资本仍然重仓电商零售。一个事实是,赛道的转换、退出的逻辑,都在倒逼美元基金进行变迭。一个较为明显趋势,就是美元基金纷纷去投资智能制造领域了。

过去,这一领域是人民币基金的强势赛道,而美元则更偏向于互联网、消费赛道。徐新在后两个赛道投资战绩出群,她对这类项目曾进行归纳“舍命狂奔,迅速做大”,但是这种打法显然不适用于智能制造赛道。同理,在投资中,也很难复制“给大钱,加速跑”的这种投资打法。

风口转换,投资人的逻辑也在迭代。而专注于消费、互联网的今日资本能否跟上节奏,仍需要时间验证。从某种角度看,今日资本当前遇到的挑战,亦是美元基金的烦恼。

除了投资赛道的转换之外,退出也是当前美元基金集体的烦恼。

最近几年,今日资本实现IPO的项目数量并不多,这可能与今日资本投资标的数量不多相关。

从投资节奏看,2022年上半年,今日资本投资了5个项目,过去几年,今日资本每年出手的项目大多数都是个位数,唯有2016-2018年三年,投资了12、13、17个项目。可以说,在节奏上,今日资本并不追求高歌猛进的模式。

除此之外,在退出方面,今日资本近两年也在争取“主动”。比如,清仓减持知乎一案,似乎是急于套现。

4月11日,知乎正式向港交所递交招股书,拟在全球发售2600万股。但实际上这2600万股全部来自早期投资者。市场上,有人将知乎的上市视为对早期投资人的“精准帮扶”。

在港股IPO前,今日资本持有知乎1533.19万股。知乎在港股成功上市后,今日资本的持股数量将变为333.19万股,这就意味着今日资本通过此次港股IPO减持1200万股,占其总持股数量的78%,可谓是“清仓式”减持。

过去,今日资本分别在2017年、2019年参与了知乎的D轮,F轮融资。

有媒体称,其投资知乎的成本为5.83美元/股。倘若按照美元兑港币1:7.84的汇率计算,徐新的投资成本为45.7港元。以51.80港元出让1200万股,该次徐新套现金额约为6.2亿港元,投资收益为7300万元。

除了这一案例,在Manner的退出上,亦是如此。

2021年6月字节跳动投资Manner coffee之后,之前连续7年投资的老股东今日资本则从该公司的股东列表里消失。据报道,今日资本退出并非主观意愿,核心原因是投资方和创始人的意见不统一。创始人韩玉龙甚至表示,若今日资本不退出,他就再造一个相同定位的新品牌。

在Maaner coffee还是一家小店时,今日资本就给予投资,如今分道扬镳,为这段投资画了一个并不完美的句号。不过据统计,在退出前,今日资本在Manner coffee中持股约35%,到撤出时,已拿到了约7亿美元的高额回报。

风投女王的投资神话仍在继续,未来,能否再造“京东”这样的经典案例,仍需时间考验。

X 关闭

Copyright ? 2002-2020 微商商报 版权所有 备案号:沪ICP备2020036824号-7,邮箱:56 26 62 9@qq.com