热门看点:“宁王”暴涨7%!哪些上市公司家里手握锂矿?锂电池“扩产潮”来袭,新一轮大级别行情在酝酿?

7月13日,“宁王”暴涨7%,锂电板块整体“回血”。而近日,受应莹“点评”某锂业龙头、传言巴菲特减持某电池龙头影响,锂电池产业链遭到市场抛售,多只个股短期跌幅超过10%,市场对于自4月底以来累计涨幅巨大的锂电企业股价分歧加剧。

从产业的长期逻辑来看,锂电池的景气度以及热度未曾减弱,这从锂电企业不断的扩产动作中能够得到印证。据《红周刊》调查,企业表示当前正是“跑马圈地”的时期,因为不扩产就会落后。基于这样的背景,有投资人士表示,锂矿、电池中游等领域未来长期均存在不错的投资机会。

超10家上市企业扩产锂矿

(资料图片)

(资料图片)

部分直接规划产能翻倍

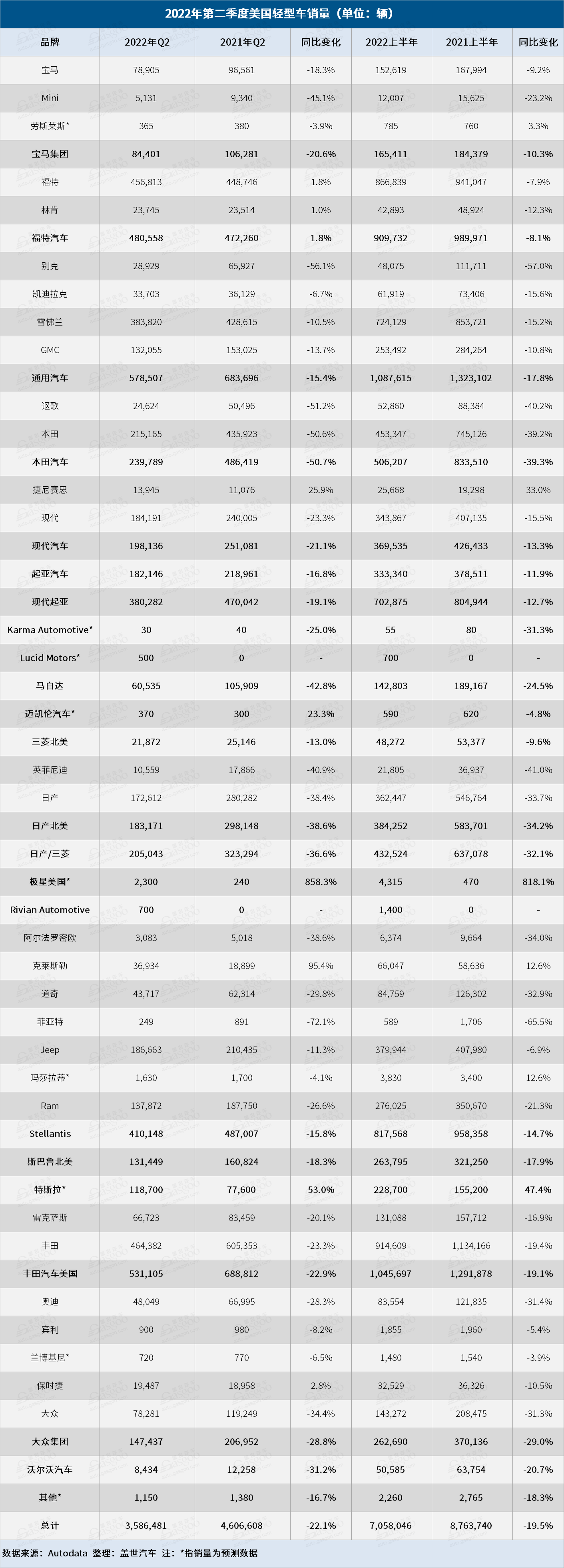

在新能源汽车、锂电池需求急剧增加的背景下,众多企业纷纷向上游的锂矿、锂盐端扩产布局,“抢锂大战”继续上演。

锂矿头部企业赣锋锂业7月11日最新公告显示,其拟9.62亿美元收购阿根廷锂盐湖项目。

另据《红周刊》查阅Wind数据显示,近几个月(4~7月),上市公司公布了多起收购、投建锂资源的相关公告。

如康隆达于7月1日披露了受让泰安欣昌锂矿(主要产品为锂辉石,为基础锂盐产品的原材料)的最新进展。

此外,如中矿资源、紫金矿业等也披露了收购锂矿资源的相关进展。对比来看,相较于2017年、2018年、2019年等年份,企业近期向锂矿扩产的动作更为密集(见图1)。

图1:锂电池企业扩产锂矿情况(部分)

数据来源:Wind

此外,天华超净、海南矿业、川能动力、雅化集团等也密集公告了锂盐(碳酸锂、氢氧化锂)扩产、建设的情况。如天华超净7月6日公告称,其一期氢氧化锂技改扩能项目环境影响报告书已获得批复;海南矿业7月1日最新公告了其投资建设 2 万吨电池级氢氧化锂项目的最新进展公告(见表1)。

表1:扩产锂资源的相关上市公司(部分)

数据来源:公开资料整理

《红周刊》注意到,当前不少企业对于锂资源的扩产动作是“后发布局”或跨界行为。

如紫金矿业,其主营业务为黄金、铜、锌及其他基本金属,据其于6月29日公告称,拟出资约18亿元收购厚道矿业71.13%股权,后者持有湖南省道县湘源锂多金属矿100%权益。对于收购目的,公司表示,“将把握锂产品价格高企时机,加快开发湘源锂多金属矿进度,争取快速建设,快速投产,尽早贡献效益。”

《红周刊》注意到,在今年4月,紫金矿业曾宣布收购多项锂矿资产包。如此大手笔、密集的收矿行为,表现出了紫金矿业“抢追”布局锂电市场机会的迫切。紫金矿业董事长曾公开表示,面对能源革命,不能无动于衷,这样会犯大错,“即使慢了半拍,但现在进入还不算太晚。”

《红周刊》另外注意到,从产能规划的角度来看,不少企业的新增产能将翻倍。如盐湖股份最新公告拟投资新建4万吨/年基础锂盐一体化项目,而其目前的碳酸锂产能为3万吨/年。

另外如中矿资源,其预计2023年底将拥有合计6.6万吨/年锂盐产品产能,统计显示,中矿资源2022年的锂盐产能为3.1万吨/年。

电池、材料领域同样扩产忙

涉个股因此股价大涨超50%

除了最上游端的锂资源,电池、正极材料、电解液以及铜箔等其他材料端也均在积极布局、扩产。

如电池环节,仅在近一个月中,即有多家企业披露了最新的电池扩产动作。如亿纬锂能于7月5日表示,拟定增募资用于投资“乘用车锂离子动力电池项目”、“HBF16GWh乘用车锂离子动力电池项目”。而此前,其曾表示,将投资30亿元建设“年产10GWh动力储能电池项目”。

另外,国轩高科也在近期表示,拟在欧洲投建年产18GWh生产基地(见表2)。

表2:电池企业近期扩产情况(部分)

数据来源:公开资料整理

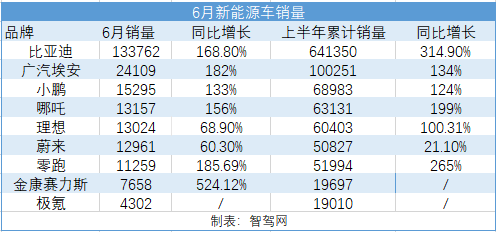

锂电池企业积极扩产,下游装车需求激增。据中国汽车动力电池产业创新联盟于7月11日披露的数据显示,6月份,中国动力电池装车量27.0GWh,同比增长143.3%,环比增长45.5%。《红周刊)注意到,该数值已创出单月装车量数据历史新高。

在这样的背景下,正/负极材料、电解液以及铜箔等其他电池材料端的需求量也持续扩大。而这些领域也纷纷成为企业重要的扩产方向。

表3:各电池材料端扩产情况

数据来源:公开资料整理

如正/负极材料环节,容百科技于7月2日公告称,投建规划年产能7万吨的锂电正极材料项目(以高镍及超高镍正极产品为主),预计于2024年底全部建成;杉杉股份最新表示,投资50亿元建设年产4万吨锂离子电池硅基负极材料一体化基地项目。

此外,电解液环节的天赐材料、江苏国泰;锂电铜箔环节的诺德股份、宝明科技、杭电股份;锂电池精密部件端的宁波方正、科达利等均在近期公布了最新扩产动作(见上表)。

值得一提的是,不少企业在扩产刺激下,股价迎来大幅上涨。如宝明科技,自其7月6日公告拟投资60亿元建设锂电池复合铜箔生产基地以来,股价已累计上涨超50%(见图2)。

图2:宝明科技股价表现

数据来源:Wind

机构看多锂电产业链

几大环节存机会

对于锂电池扩产本身而言,因为绝大多数项目扩产、投建、产出均需要一定的时间周期,在《红周刊》调查中,有企业因此表示,这会对未来盈利的“确定性”认定增加难度。

对于如何看待锂电池产业链市场机会以及未来扩产的效益,《红周刊》以普通投资人身份致电了多家上市公司进行了解。西藏矿业董秘办相关负责人表示,当前的扩产行为主要基于对行业需求的预测,是有计划地进行扩产。但其同时表示,也会考量未来产能是否过剩的情况,“近年,新能源汽车发展良好,对于锂的需求量比较大,目前来看,锂资源的市场需求前景比较好,目前锂价维持在高位,当前是站在高峰时期进行扩产。但对于未来是否会出现产能过剩,并没有办法预测,如果未来锂资源市场需求饱和,价格肯定会下跌。”

盐湖股份表示,目前产能已经达到满产状态,“很多非上市公司、上市公司都在布局锂产业的上游,而国内的锂资源是比较有限的,从国际来讲,大的锂矿资源已经被一些大的企业占据。其他企业短期参与竞争的可能性较小。所以,从上游锂资源的角度来看,竞争并非特别激烈,因为目前还是一个卖方市场,市场供需严重失衡状态。”其另外指出,“现在来讲,谁手里资源多,未来盈利的可能性就更高。”

值得一提的是,一些企业也在关注风险因素。江苏国泰表示,随着新能源汽车行业的不断发展,国家将逐步退出相关的产业扶持,如果新能源汽车行业不能通过技术进步、规模效应等方法提高竞争力,行业扶持政策的调整将对整个新能源汽车产业链的发展造成不利影响,从而也给上游锂电池产业及其关键材料行业带来不利影响。

有投资人士向《红周刊》表示,扩产行为更多是反映行业景气度提升,对于投资而言更多是“加分项”,基于此,锂电池产业链未来的投资机会将有望持续呈现。

璞远资产投资总监韩鹏举在接受《红周刊》采访时表示,其看好锂矿、锂电池中游等领域的投资机会, “比如锂矿的投资机会。从供需情况看,放眼全球锂矿资本开支进度、新增产能投放,我们认为锂矿在未来两年仍将保持紧平衡状态。从业绩角度看,我们看好国内原矿自主率高的企业以及从上游成功向下游布局的公司,如受益于鸳鸯坝250万吨选矿厂建设投产的融捷股份、拥有最优质锂矿产能的天齐锂业、固态电池有望突破的赣锋锂业以及未来盐湖大展身手的西藏珠峰。”

对于锂电中游的投资机会,其表示,在中游制造板块中,国内一些优秀企业在全球具备了最强的竞争力,形成一超多强的竞争格局。“如隔膜板块,关注恩捷在隔膜的先发优势、成本优势以及规模效应优势。另外,高镍化发展趋势带来的新技术应用,如纳米碳管、硅碳负极、PET铜箔的放量,相关公司如天奈科技、石大胜华、索通发展等。”

X 关闭

Copyright ? 2002-2020 微商商报 版权所有 备案号:沪ICP备2020036824号-7,邮箱:56 26 62 9@qq.com